COMO ESCOLHER UMA AÇÃO

Diversas são as maneiras que um investidor pode adotar para escolher uma ação ou algum outro investimento no mercado financeiro. Geralmente as mais comuns são aquelas influenciadas pelos Vieses Cognitivos, que nada mais são do que aspectos psicológicos que atuam como facilitadores no processo de tomada de decisão, contudo podem facilmente induzir o investidor ao erro, pois usam de maneiras simples e isoladas para tomar determinada decisão de investimento. Os vieses mais comuns são:

– Viés da Disponibilidade: esse viés tem uma relação com fatos que estão ocorrendo no momento, como notícias recentes que influenciam uma determinada ação, algum dado que foi divulgado ao mercado e que pode influenciar as cotações, entre outros. Nesse caso, o papel da mídia e das fontes em geral que o investidor busca se informar é fundamental, pois a depender de onde vem a notícia, ela pode conter um posicionamento parcial, e isso influenciar diretamente a decisão do investidor.

– Viés de Representatividade: nesse exemplo temos que um investimento é realizado na medida que determinada situação teve impacto real na vida do investidor. Como exemplo podemos citar um empresário do setor Varejista que tem uma inclinação para investir em empresas desse segmento, pois acredita e conhece melhor o negócio. Podemos citar também a influência de determinada empresa na família do investidor, onde ele viu seus pais trabalharem nessa empresa, presenciou o crescimento da companhia na cidade onde morava, e assim por diante. Todos esses são fatos representativos e ficam acessíveis na cabeça do investidor na hora de tomar uma decisão.

– Viés da Ancoragem: como um último exemplo de viés cognitivo, temos a ancoragem, que atua de modo a ampliar a percepção de confiança ou de receio do investidor, fazendo com que o mesmo fique atrelado a um determinado nível de preços para executar sua operação, seja para realizar seu lucro/prejuízo (Ex: “só vendo essa ação quando chegar a R$ 100,00”) ou seja para iniciar uma determinada operação (Ex: “só compro/vendo quando o preço atingir R$ 10,00).

MAS AFINAL, COMO FUGIR DESSA ANÁLISE SUPERFICIAL?

Podemos observar que fazendo uso somente de vieses e aspectos psicológicos, ficamos sujeitos a erros básicos, e para que o processo possa ser algo mais aprimorado e racional, temos algumas alternativas que podemos utilizar.

- ESCOLAS DE ANÁLISE

Primeiramente é importante fazer uma distinção básica sobre como analisar um investimento. Existem duas principais escolas de análise no mercado financeiro: a análise técnica e a análise fundamentalista.

- Análise Técnica: essa escola busca estudar os movimentos passados dos preços para projetar os movimentos futuros, baseando-se principalmente na movimentação gráfica do ativo. Para isso são utilizados pontos de referência de preço, conhecidos como Suporte e Resistência, bem como indicadores úteis para ampliar a análise, como a Média Móvel e o Volume Financeiro, por exemplo. Observem o gráfico abaixo:

As linhas vermelhas indicam as regiões de resistência e suporte, onde uma resistência, que atua como preço teto durante determinado momento, após ser rompida (momento 03) passa a se tornar um suporte, ou seja, preço piso, visto que o preço tende a respeitar aquela mesma região em eventual retorno ou correção da alta anterior.

Podemos observar também os indicadores de Média Móvel e Volume Financeiro no mesmo gráfico, onde o primeiro demonstra o comportamento do preço ao longo do tempo e o segundo a intensidade do movimento.

O investidor que adota dessa prática para determinar seus investimentos, tende a unificar todas essas informações a fim de projetar o que o preço tende a fazer na sequência, se baseando no seu comportamento passado.

- Análise Fundamentalista: já nesse outro formato de análise, o investidor busca analisar os indicadores contábeis e financeiros da empresa, buscando entender como está a atividade da companhia, para após isso definir se é um bom investimento ou não.

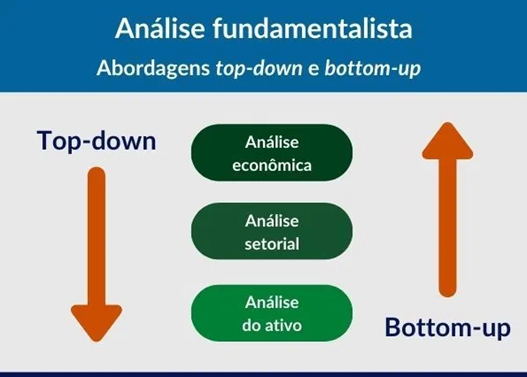

Existem diversas ferramentas e metodologias que podem ser utilizadas pelo investidor que utiliza a análise fundamentalista em seus investimentos, dentre elas podemos citar as análises TOP DOWN e BOTTOM UP:

Considerações Importantes:

– Bottom Up: Diferenciais Competitivos (SWOT), Barreiras de Entrada (5 Forças de Porter), Mercado a ser Atingido (MAT), Quadro de Executivos, etc.

– Top Down: Diferentes Cenários x Projeção de Mercado, Juros, Câmbio, PIB, Emprego. Considerar diferentes níveis de risco: sistêmico, crédito, mercado, liquidez, etc

Os dois formatos tendem a chegar na mesma resposta, contudo podem divergir visto que começam a análise por pontos diferentes, sendo a Bottom Up de baixo para cima, ou seja, analisando as características individuais da empresa e subindo para uma análise macro de todo ambiente econômico, e a Top Down, que é justamente o contrário, analisando o macro, posteriormente os setores e por fim os diferenciais de cada companhia.

2. ANÁLISE DE MÚLTIPLOS

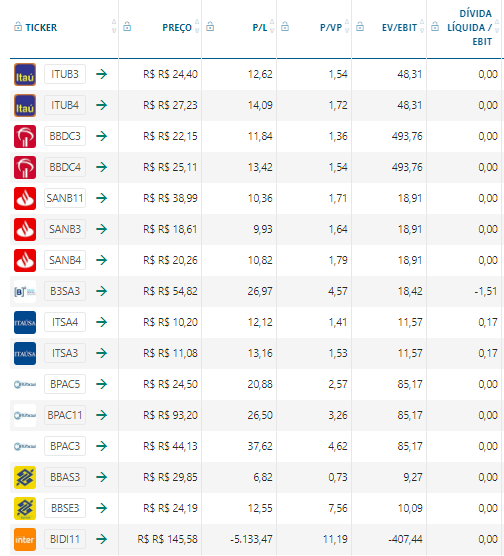

Dentro da escola de análise fundamentalista, podemos abordar diferentes formatos para escolher entre um investimento e outro, um deles é a Análise de Múltiplos, onde o investidor faz uma comparação entre os indicadores de uma empresa e outra visando definir objetivamente qual seria um melhor investimento. Abaixo alguns dos indicadores mais utilizados pelo mercado:

- P/L – Preço sobre Lucro é quanto o investidor paga por cada real de lucro por ação, atrelado a expectativa de crescimento da empresa, ou seja, é um indicador que precifica o potencial de geração de caixa futuro da companhia, que é dividido pelo seu preço atual de mercado.

- P/VPA – Preço sobre o Valor Patrimonial por ação, importante para analisar empresas que detém um nível grande de ativos, não é útil para empresas de tecnologia por exemplo que são chamadas de asset light pelo fato de não possuírem a necessidade de um grande número de ativos para desenvolver sua atividade.

- EV/EBITDA – Valor da Firma, que é a soma de todas as ações em circulação multiplicado pela cotação de mercado somado a dívida líquida da empresa, ou seja, é seu valor de mercado (-) caixa e equivalentes, dividido pelo seu Resultado Operacional antes de juros, impostos, depreciação e amortização. É quanto uma empresa realmente gera de resultado com seu core business. Esse múltiplo dá uma ideia de quanto seria necessário para adquirir a empresa em função da sua geração de caixa operacional

- DL/EBITDA – Dívida Líquida sobre EBITDA traz uma ideia de solvência da empresa, ou seja, quanto menor o múltiplo melhor, pois dá a entender que a empresa gera caixa suficiente para honrar suas despesas financeiras.

Além dos indicadores citados acima, existem diversos outros que podem ser utilizados na análise do investidor, onde cada um será mais pertinente de acordo com a atividade e setor de cada empresa, além dos objetivos do investidor. Dentre eles podem ser citados o ROE, Margem Bruta, Dividend Yeld, LPA, Passivo/Ativo, ROIC, entre outros. Abaixo uma demonstração de como podem ser analisados esses dados, tomando como exemplo algumas empresas do SETOR FINANCEIRO da Bolsa de Valores de São Paulo (B3):

Considerações Importantes:

– Quanto maior o P/L podemos entender que mais “cara” está a empresa, ou maiores são as expectativas de crescimento futuro, que já estão refletidas no preço presente. No caso de P/L negativo, significa dizer que a empresa não está apresentando lucros, como o caso do Banco Inter (BIDI11)

– No caso do P/VP, significa dizer que quanto maior, mais “cara” está a empresa no que tange seu Patrimônio Líquido (Ativo – Passivo), o que também tem uma relação marginal com a expectativa de crescimento futura dos ativos da companhia.

– Por fim, os indicadores de endividamento das empresas do setor FINANCEIRO têm uma interpretação diferente, visto que é mais útil analisar o ÍNDICE DE BASILEIA ao invés do endividamento, pois ele mede o % de recurso próprio que cada instituição financeira possui em função do montante de capital de terceiros depositado, logo traz uma ideia melhor de solvência da empresa baseado em seu lastro financeiro.

3. VALUATION – QUANTO VALE UMA EMPRESA?

Como diria um dos maiores nomes de todos os tempos no campo de investimentos:

“Preço é o que você paga, valor é o que você leva”.

– WARREN BUFFETT

Portanto, atribuir valor a uma empresa não é a mesma coisa de dizer qual é seu preço, para tanto existem algumas métricas elementares que o investidor pode fazer uso para definir o valor da companhia, visando fugir do “achismo” ou de uma análise subjetiva.

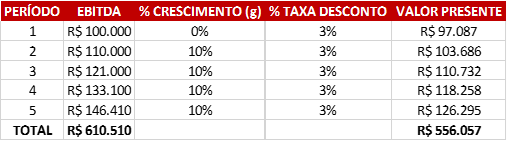

- Fluxo de Caixa Descontado (FCD):

FCD ou DCF é a metodologia mais utilizada no mercado para determinar o valor de uma empresa, pois considera o potencial de geração de caixa futuro da companhia descontados a uma taxa que traga isso a valor presente.

Abaixo um exemplo prático:

Logo, ao realizar esse exercício, o investidor consegue precificar seu retorno real, descontando a uma taxa de sua escolha, podendo ser a SELIC ou até mesmo o CUSTO DE OPORTUNIDADE de investir em outro projeto de sua escolha. Ao entender esse dinâmica o processo fica extremamente mais racional e coerente, fugindo das armadilhas do investimento especulativo ou do movimento de manada.

Concluindo, não existe uma ou outra maneira melhor de escolher uma ação, o ideal para o investidor é entender as diferentes dinâmicas existentes e até mesmo unifica-las em seu processo de análise, trazendo mais robustez para o mesmo, e, ao encontrar confluência entre os indicadores, ou seja, ambos apontarem para uma mesma direção, definir seu limite de perda máximo e iniciar o investimento com maior convicção.

A você, desejo sucesso nos investimentos.